プレスリリース

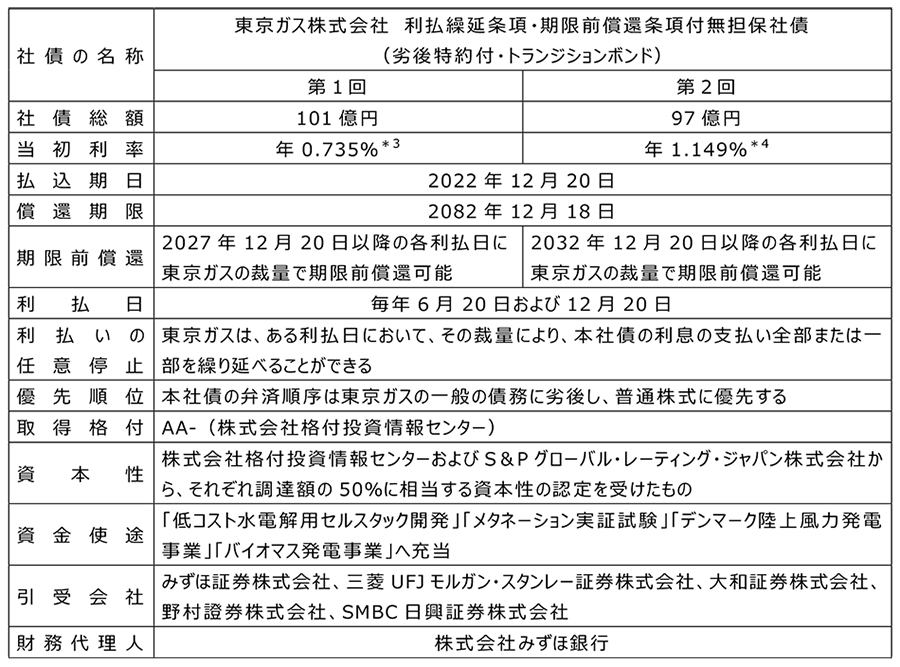

トランジションボンド形式による第1回、第2回ハイブリッド社債(劣後特約付社債)発行のお知らせ

2022年12月14日

東京ガス株式会社

東京ガス株式会社(社長:内田 高史、以下「東京ガス」)は、本日、トランジションボンド形式の公募型ハイブリッド社債(劣後特約付社債、以下「本社債」)の発行*1について、下記のとおり決定しましたので、お知らせします。

また、本社債による198億円の資金調達に加え、事業資金および成長分野への投資を目的に本社債と同等の資本性を有するハイブリッドローンによる635億円の資金調達も予定しており、合計833億円の調達を見込んでいます。

東京ガスは、グループ経営ビジョン「Compass2030」*2において、東京ガスグループの事業活動全体で、お客さま先を含めて排出するCO2をネット・ゼロにすることに挑戦し、脱炭素社会への移行をリードすることを掲げています。今後もESGファイナンスを活用しながら、2030年までに脱炭素含む成長領域に約2兆円規模の投資を行い、2050年カーボンニュートラル・脱炭素社会の実現に貢献してまいります。

*1:国内初のトランジションボンド形式によるハイブリッド社債(劣後特約付社債)の発行について(2022年11月24日発表)

*2:東京ガスグループ経営ビジョンCompass2030(2019年11月27日発表)

Compass Action -Compass2030実現のための具体的な道筋-(2021年11月26日発表)

※トランジションボンドに関する詳細情報は、「東京ガストランジションボンドWebサイト」に掲載しています

*3:2022年12月20日の翌日から2027年12月20日までは固定利率、2027年12月20日の翌日以降は変動利率(2032年12月20日の翌日及び2047年12月20日の翌日に金利のステップアップが発生)。

*4:2022年12月20日の翌日から2032年12月20日までは固定利率、2032年12月20日の翌日以降は変動利率(2032年12月20日の翌日及び2052年12月20日の翌日に金利のステップアップが発生)。

以上